Ограничение риска

Прежде, чем я начал свою торговую карьеру, я много играл в покер. Я прочитал каждую книгу по этому предмету, которую смог найти, и узнал, что покер — не игра удачи, а процесс, основанный на управлении как риском, так и шансами.

Если отложить в сторону блеф, то, если вы делаете ставки или отвечаете только тогда, когда шансы находится на вашей стороне и планируете ваши ставки так, чтобы вы остались за столом, вы со временем будете делать деньги. Это не означает, что вы выиграете каждую сдачу, отнюдь нет. Но если вы всегда сохраняете шансы в свою пользу и соответственно соизмеряете свои ставки, в конечном счете победите.

То же самое справедливо в отношении торговли опционами. Чтобы преуспеть, вы не можете просто садиться, делать ставку и оставлять остальное на усмотрение госпожи удачи. Вы должны знать шансы и должны разработать стратегию ставок. Что касается определения шансов, то для этого применимы все принципы, описанные мною в данной книге, включая профили продолжительности жизни рынка.

В качестве примера позвольте использовать текущую ситуацию на рынке. На момент написания этой книги (июнь 1993 года) мы на бычьем рынке. Имеет место среднесрочный восходящий шаг, начавшийся 9 октября 1992 года. Тогда индекс Доу-Джонса для акций промышленных предприятий закрылся на 3136,58, а ОЕХ (индекс S&P 100) закрылся на 368,57. Важно понять, что этот среднесрочный тренд может закончиться только тогда, когда его убьет вторичная среднесрочная коррекция.

Такая коррекция называется вторичной, потому что направлена против уже существующего в настоящее время долгосрочного тренда. Обычно вторичная коррекция на бычьем рынке проходит расстояние между одной и двумя третями предыдущего восходящего движения (в данном случае движения, начавшегося 09.10.92). Если вернуться к Таблице 9.1 (в Главе 9), вы заметите, что срединные (медианные) коррекции длятся 47 дней и охватывают 48% предыдущего движения (для промышленного и транспортного индексов Доу-Джонса в среднем).

Например, в июне 1993 года вы можете сделать сильное фундаментальное и техническое обоснование того, что рынок достигает вершины. Восходящий тренд действует в течение 235 дней (09.10.92—01.06.93). Это самое длинное восходящее движение без вторичной коррекции, начиная со второго шага бычьего рынка, продолжающегося с 30 сентября 1982 года до 1 июня 1993 года. По этим критериям, это очень старое движение, готовое умереть в любое время. Многочисленные другие фундаментальные и технические признаки вершины для целей этого обсуждения не так уж важны. Поэтому давайте просто скажем, что вы полагаете, что рынок готов двигаться вниз, и решаете занять на нем короткую позицию. Тогда встает вопрос: «Как мне это сделать?»

Вы могли бы коротко продать акции с маржей 50%. Вы могли бы продать фьючерсы S&P и рисковать, что рынок взорвется вам в лицо и вам придется оплачивать неограниченный риск, если вы не правы. Или же вы могли бы купить пут-опционы акций или фондовых индексов, чтобы абсолютно ограничить свой риск при сохранении потенциала прибыли. Очевидно, с точки зрения соотношения риска и вознаграждения, опционы лучшая ставка.

Но какие купить? Торгуя опционами, вы всегда должны помнить критически важные вопросы: на сколько и за какой период времени продвинется рынок (в данном случае, в сторону распродажи)? Ваш выбор опционов должен определяться, в первую очередь, ответами на эти вопросы.

С учетом этого в текущем примере я чувствую, что следует от-дать предпочтение индексу 100 крупнейших промышленных предприятий S&P, или пут-опциону ОЕХ, Индекс ОЕХ вырос с 368,57 9 октября 1992 года до закрытия на максимуме 420,63 2 июня 1993 года, что составляет повышение стоимости на 14,2%. Мы уже решили, что шансы складываются в пользу распродажи, поэтому теперь должны определить, до какой степени ожидать изменение в течение следующих 30 дней, или месяца. Коррекции или снижения обычно длятся 45 дней (см. Таблицу), причем большая часть снижения происходит в первые 30 дней, поэтому лучше покупать одномесячные опционы и затем уматывать.

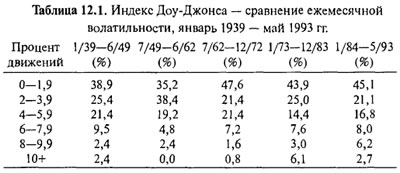

Данная таблица показывает процентное изменение индекса Доу-Джонса за любой месячный период. Она делит месячные движения на пять периодов времени приблизительно по 126 месяцев каждый и затем показывает распределение по процентам движений в каждом периоде времени. Изучая эту таблицу, вы можете видеть размеры волатильности в каждом периоде, а также развить глубокое понимание, каким может стать будущий диапазон движений.

Например, если вы усредните движения за последние 54 года, то увидите, что приблизительно в 42,1% случаев месячное движение составляет 0,0-1,9% диапазона. С января 1984 года охват даже немного выше — 45,1%. Это можно использовать, если вы продаете непокрытые опционы и хотите рассчитать свои шансы на успех. Вы должны обратить внимание, что с января 1973 года до настоящего времени волатильность в категориях 8-9,9% и 10,0%+ увеличилась, в то время как в области 4-5,9% уменьшилась.

Это означает, что вероятность продолжения рынком прежнего движе-ния в данном месяце после того, как он прошел 4,0—5,9%, увеличилась. Очевидно, есть также множество других наблюдений, которые вы можете сделать самостоятельно.

Таблица анализирует промышленный индекс Доу-Джонса за каждый месяц, начиная с января 1939 года, показывая процентную вероятность величины ожидаемых движений рынка. После 1984 года рынок в 54,9% случаев совершал движения, по крайней мере, на 2%, причем третью часть этого времени размер движения составлял 4%.

Это распределение довольно последовательное с 1939 года, но я специально сосредоточиваюсь на последней колонке. Именно в это время установился текущий климат программной торговли. Хотя долгосрочные результаты таких программ пока неизвестны, они, конечно, могут влиять на рынок в краткосрочной перспективе. Поэтому нашим планом должна быть покупка таких пут-опционов, которые дадут нулевой результат или некоторую прибыль, если ры-нок в течение 30 дней понизится на 2%.

- Фундаментальные принципы инвестиционной философии

- Экономические принципы прогнозирования рынка

- Деньги, кредит и экономический цикл

- Влияние политики на экономический цикл

- Влияние политики на экономический цикл

- Воздействие налогообложения на долгосрочный тренд

- Налоги на прирост капитала

- Государственные расходы и дефицит государственного бюджета

- Сочетание денежно-кредитной и бюджетно-налоговой политики

- Дефицит государственного бюджета

- История и будущее доллара

- Политические тенденции: настоящее и будущее

- Волатильность, возможность и рост ВНП

- Фондовый рынок как экономический предсказатель

- Технические основы анализа соотношения риска и вознаграждения

- Применение технических принципов рыночного анализа

- Торговля опционами

- Профессиональный метод дэйтрейдинга

- Характер и индивидуальность трейдера